|

|

一、《聪明的投资者》“价值投资之父”本杰明·格雷厄姆,1894年5月9日出生于英国伦敦。证券分析师。代表作品有《聪明的投资者》等。 《聪明的投资者》 (The Intelligent Investor: A Book of Practical Counsel)是格雷厄姆最广为人知的投资著作之一。该书出版后,被华尔街奉为股市上的《圣经》。著名财经杂志《财富》 ( Fortune Magazine) 将其列为 75 本必读书之一,并评论为“假如你一生只读一本关于投资的论著,无疑就是这本 ( If you read just one bookon investing during your lifetime, make it this one) ”。 《聪明的投资者》主要面向个人投资者,旨在对普通人在投资策略的选择和执行方面提供相应的指导——“不是一本教人'如何成为百万富翁'的书籍,而更多地将注意力集中在投资的原理和投资者的态度方面,指导投资者避免陷入一些经常性的错误之中”。 - 二、成长股内在价值投资策略2.1 策略说明

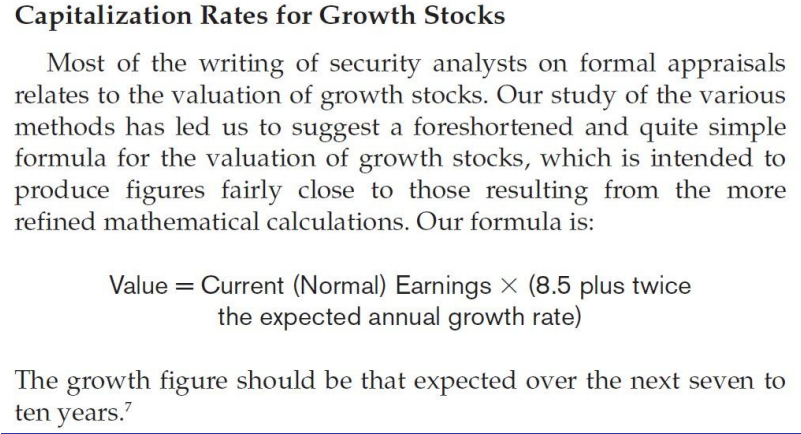

成长股内在价值公式是格雷厄姆在《聪明的投资者》一书中提出的,并明确给出关于股票价值的计算公式。在《聪明的投资者》的第 11 章“普通投资者证券分析的一般方法(Security Analysis for the Lay Investor: General Approach)”,格雷厄姆写道:“经过对各种方法的研究,我们的得出了一个十分简便的成长股估价公式,该公式计算出的数据,十分接近于一些更加复杂的数学计算所得出的结果”。 下图为格雷厄姆成长股内在价值公式的原始描述。

格雷厄姆成长股内在价值公式十分简洁,主要考察的是公司的盈利能力和成长能力两个维度。

2.2 公式解读 Value = E * ([color=inherit !important]8.[color=inherit !important]5 + [color=inherit !important]2 * R)其中: E 表示每股收益( EPS) ,决定了公司内在价值的基准; R 表示预期收益增长率,体现了公司的未来盈利能力;数值 8.5 被格雷厄姆认为是一家预期收益增长率为 0 的公司的合理市盈率,故( 8.5+2*R) 可以被视为预期收益增长率为 R 的公司的合理市盈率。股票每股收益和其合理市盈率的乘积则直观的给出了合理的估值水平。 而需要说明的是,从历史数据来看, 8.5 倍的市盈率对于 A 股市场普遍的高市盈率来说可能偏低,但从保守估值和尊重大师的角度出发,我们在回测时仍沿用这个数值。

三、本帖策略说明- 平台暂无预期收益增长率,所以使用历史增长率的算数平均值代替预期收益增长率;(关于如何预测增长率)

- EPS为基本每股收益;

- 股票池为全A股,去除其中数值为NaN的股票,基准为沪深300;

- 程序未加止损;

- 选取 Value/Price 在 1 到1.2 之间的股票进入组合。设置 1.2 的上限阀值是出于两个目的:一是控制筛选出的股票数量,便于不同策略的对比;二是出于对公式有效性的考虑——当股票内在价值与股价偏离非常非常大时,必然存在公式以外的因子起作用,此时单纯用公式选股无意义。

- 为表示对大师的尊重,本策略并无加任何其他因子,只是用原始公式计算股票的内在价;。

- 仓位最大10只股票,资金平均分配,交易费用千分之1.3,默认滑点;

- 调仓周期自行设定,调仓日期为当月第15个交易日。

可改进点:- 格雷厄姆指出,“安全边际就是价格针对价值大打折扣”。所以可以增加因子,即给Value乘以一个0到1的数,表示安全因子;

- 加入止损,防止股灾时有较大的损失。

|

|